| ホーム > InfoComモバイル通信T&S > |

※この記事は、会員サービス「InfoComモバイル通信ニューズレター」より一部を無料で公開しているものです。

サービス関連(製品・端末)

日本の携帯電話メーカー(2013年6〜7月考察)2013年6月29日、パナソニックがNTTドコモ向けスマートフォンについて、今冬の新製品供給を見送る方向で検討に入ったことが日本経済新聞、朝日新聞、読売新聞など多く新聞やTBS、日本テレビといったメディアでも報じられた。供給先のNTTドコモが2013年5月に韓国サムスンとソニー製のスマートフォン2機種に販売を集中する「ツートップ」戦略を打ち出し、自社製品の出荷増が見込めなくなったことが原因であると報じられている。日本の端末メーカーはどこを目指していくのだろうか。2013年4月号に続いて再度、端末メーカーの動向と今後の進むべき方向性を検討していきたい。 NTTドコモ「ツートップ」戦略による大きな格差が端末メーカーに与えた打撃NTTドコモが2013年の夏商戦で「ツートップ戦略」と称してソニーの「Xperia A」とサムスンの「Galaxy S4」の2端末を主軸商品として販売しており、それ以外の端末はドコモショップや量販店でも非常に目立たない扱いになっている。それらは販売数にも顕著に現れており、2013年7月5日の報道によると2013年6月末時点でソニー「Xperia A」が83万台、サムスン「Galaxy S4」が40万台に達した。一方で、シャープの「AQUOS」と富士通の「ARROWS」がそれぞれ7万台、パナソニック「ELUGA P」が15,000台、NECの「MEDIAS X」が1万台と低迷しており、主力2機種とそれ以外で明暗がくっきり分かれた。 日本経済新聞(2013年7月3日)朝刊によると、ドコモの「ツートップ戦略」でソニー製品が低価格で売れ行きが好調なことから、サムスンが値引きすることが報じられた。テレビ広告でも「ツートップ」の端末を積極的に宣伝をしている。これでますますツートップ以外の端末は売れにくくなるだろう。NTTドコモの加藤社長は、「次のツートップの端末は全く決めていない。ツーになるか、ワンになるかもわからない。もちろん今の機種が1年続くことはないだろうし、新しい顔がどんどん出てほしい」とコメントしているが、次の冬商戦に向けた端末に出て「推しの端末」を決める前にメーカー側から供給を見送るというサインが出ることになってしまった。 (表1)NTTドコモ向けの主なスマートフォンの実質販売価格

(出典:公開情報を元に筆者作成) 今回主軸機種から外れたことによって、端末売上が低迷したパナソニックでは、NTTドコモへのスマートフォン供給を見送ることが報じられたが、スマートフォン事業からは撤退することなく、海外の通信事業者を含めた他の供給先の開拓を急ぐとのこと。また、今後、国内では法人向けに軸足を移すとの考えを示している。今回のパナソニックの報道を受けて、同じように携帯電話開発から撤退しようと考えているメーカーもあるのではないだろうか。苦境にある日本の端末メーカーが採ろうと検討している海外市場への進出と国内法人向け市場について考察していきたい。 日本の通信事業者に納入している端末メーカーは多すぎ?〜半数以上は海外メーカーまず日本の主要3通信事業者に対する端末メーカーの納品状況を見ていく。2013年6月30日時点で、日本で活動する携帯電話端末メーカーは16社存在し、NTTドコモ、ソフトバンクには10社が納品し、KDDIには12社が端末を納品している。これは消費者向けの端末のみで法人向け端末やモジュールなどのメーカーは含んでいない。多くの企業が2社以上に端末を供給している。そして16社のうち、日本企業は7社で海外の企業が9社と海外の企業の方が多くなっており、10年前では想像もできなかったことである。 (表2)日本の通信事業者へ納品している端末メーカー

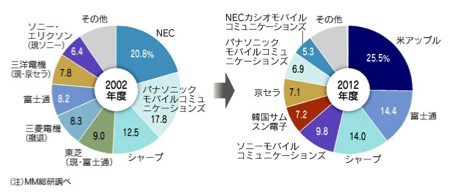

(出典:2013年6月30日時点 各社サイトより) 2012年度(2012年4月〜2013年3月)の日本におけるメーカー別出荷台数シェアは、Appleが2011年度の2位から順位を上げ、通期の総出荷台数としては初の首位を獲得した。出荷台数は1,066万台(前年度比47.0%増)、シェア25.5%(前年度比8.5ポイント増)となった。なお、半期別にみると2011年度下期から3半期連続で1位を維持している。日本での2012年度の国内携帯電話端末の総出荷台数4,181万台であり、そこに16社の端末メーカーということは1社につき平均261万台ということになる。Appleのみが1,000万台を超えており、4分の1のシェアを獲得していることからも日本においてApple(iPhone)が健闘していることが伺える。10年前には日本国内シェア20%以上を誇っていたNECだが、現在では4分の1にまで落ち込んでしまった。 (表3)2012年度 日本市場での携帯電話メーカー別出荷台数、シェア

(出典:MM総研発表資料を元に筆者作成) 2002年度と2012年度の日本市場での携帯電話メーカー別シェア比較

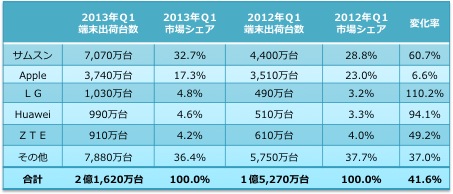

最近の日本の携帯電話メーカーの業績動向を見ておこう。 パナソニック NEC 富士通 シャープ パナソニックの携帯電話事業〜インドでのスマートフォン販売開始パナソニックは日本国内でNTTドコモ向けの端末供給を停止し、その軸足を海外に転じると報じられている。同社の海外での携帯電話端末販売を見ると、2012年2月にパナソニックはAndroidスマートフォン「ELUGA」を同年4月から欧州で導入することを発表したが、同年12月には欧州での事業から撤退することを発表した。欧州での携帯電話事業は、2005年に一度撤退しており、スマートフォン時代を迎えた後での再度の挑戦だったが、欧州市場への再参入表明から1年も経たないうちの撤退となった。 そして2013年5月16日、同社はインドでスマートフォン「P51」を5月23日から販売すると発表した。 「P51」はインド市場向けに開発された機種で、販売価格は26,990ルピー(約5万円)といったハイエンド端末であり都市部の若年層を中心に売り込む方針だ。今後数カ月で低価格機なども投入する予定である。販売価格で約7,000ルピーのタイプから、富裕層向けの約35,000ルピーのものまで合計7機種を投入する計画だ。販売店数も4万店に増やす。インドのスマートフォン市場は現在2,500億円規模とされるが、先行するサムスンとアップルが市場をほぼ抑えている。パナソニックは2014年3月までにスマホ分野でシェア8%を狙うとのこと。 パナソニックがインドで販売を開始したスマートフォンは、OEM(Original Equipment Manufacturer:相手先ブランド名製造)で調達した商品を自社ブランドで売るとのことだが、海外で展開するにあたっては、ブランド力は当然のこと、現地での販売網やアフターサービスなども要求される。特にインド市場ではサムスンやノキアといったグローバルブランドのほか、Micromaxなど地場メーカーも多く参入している市場であることから、これからも相当激しい競争が予想される。さらにOEMの場合、メーカーとしては部品の販売や工場稼働率上昇には繋がらない。まずはインドのスマートフォン市場でのブランドの確立を目指しているのだろう。OEMとはいえ、インド市場では相当なハイエンド端末を投入していることからも、パナソニックとしては自社の他製品と同様に高品質で高いブランド力を確立することを目指して、あえて価格の高い端末を第一弾として出荷したのではないだろうか。 同社は携帯電話事業で2012年度に81億円の赤字を計上した。開発や生産の外部委託を進めててこ入れを図るほか、業務用スマートフォンを日米で展開するなどして、携帯電話事業の赤字は81億円から2013年度には赤字額は11億円に減少する見込みで、2015年度の黒字化を目指しているとのことである。今回のインドでのスマートフォン販売展開はパナソニックの携帯電話事業を救うことになるのだろうか、注目していきたい。 海外での携帯電話メーカーの展開状況それでは海外での携帯電話メーカーの販売シェアを見ていこう。米国調査会社IDCが2013年4月25日、2013年Q1(1月〜3月)における世界携帯電話・スマートフォンの出荷台数に関する調査結果を発表した。全体の出荷台数は前年同期比4%増の4億1860万台。このうちスマートフォンの出荷台数は前年同期比41.6%増の2億1,620万台。スマートフォン率は51.6%となり、同社の調査史上初めてスマートフォンの出荷台数がフィーチャーフォンを抜いた。 ZTEが世界で四半期間(3カ月)に販売するスマートフォン台数(910万台)は、日本でシェア2位の富士通が1年間(12カ月)に販売する端末台数(601万台)よりも遥かに多い。日本で16社が1年間に出荷する端末台数(4,181万台)も、ノキアが3カ月間で出荷する端末台数(6,190万台)より2,000万台も少ないのだ。 (表4)2013年Q1 世界での携帯電話(フィーチャーフォン+スマートフォン)出荷 メーカー別

(表5)2013年Q1 世界でのスマートフォン出荷 メーカー別

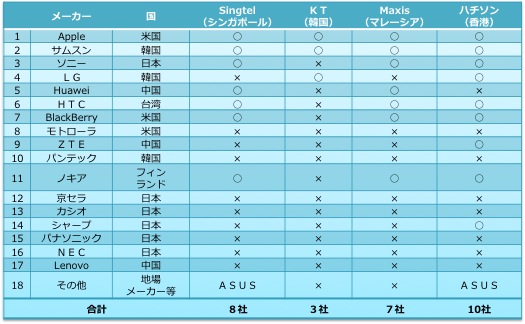

(出典:IDC資料を元に筆者作成) 海外の通信事業者の端末納入状況それでは海外の通信事業者がどのメーカーの端末を扱っているかを見ていきたい。海外の通信事業者の場合、日本のように端末とSIMをセットで販売することはあまりないので、日本とは販売形式が異なるが、それでもSIM(主にポストペイドまたは特定のプランへの加入を前提)を契約すると端末も安く購入できるというセット販売を行っている。販売奨励金の制度や設定する金額などは国や通信事業者によって異なるので一概に比較することは難しいが、参考に北米、欧州、アジアのスマートフォンが中心でポストペイドのSIM販売に注力している国や地域での通信事業者への端末納入を行っているメーカーの一覧を記す。 日本の通信事業者と携帯電話メーカーは以前から蜜月の関係にあった。通信事業者が作成した仕様書に基づいてメーカーが開発してきた。そして通信事業者が自社で販売網を持っており、そこで回線と一緒に販売していた。メーカー側はブランドを通信事業者に依存していたともいえる。すなわち、「ドコモでP(パナソニック)の端末」と言ったようにユーザーもまずは回線(通信事業者)在りきで端末購入時に選択を行っていた。しかし海外ではフィーチャーフォン時代からそのようなことはあまりない。通信事業者が細かく端末仕様を要求することはないし、メーカー側もそのような個別の仕様要求には相当な出荷台数を確約してくれない限りにおいて、聞き入れることはほとんどない。メーカー側が開発した端末を通信事業者側が選択するだけである。利用者から見ても「サムスンの端末を使いたいけど、回線(通信事業者)はどこでもいい」という発想が海外では一般的である。そのため、海外では端末メーカーもあまり通信事業者に依存していない。メーカー側は多くの通信事業者の中から、どの通信事業者をプライオリティとして出荷するかを決定できる。通信事業者はメーカーが納品してくれない限りにおいては、「推し端末」として採用して利用者を引き付けることができない。そのため力関係ではメーカー側の方が優位な場合もある。 日本の通信事業者と携帯電話メーカーのような「しがらみ」も海外ではほとんど見られない。つまり、今回NTTドコモが採ったような「ツートップ戦略」のような販売方法を海外の通信事業者が行ってもメーカーから嘆き節は聞こえてこない。今回のNTTドコモが採用したような売れ筋の端末を「推し端末」として積極的に販売する戦略は海外では当然である。一覧表にはメーカー名のみを記載したが、実際に扱っている端末は各メーカーの最新商品であり、どこの通信事業者でも差別化はほとんどない。つまり、通信事業者からすると端末は安くセットで販売することは、自社の回線を長期で利用してもらうことが目的である。そして通信事業者が「ツートップ」のような「推し端末」を前に出して売る販売戦略を採るのであれば、メーカー側も違う戦略で販売を行う。それは他の通信事業者に採用してもらったり、メーカー自身で自社の販売網を活用して販売するなどである。 (表6)海外の通信事業者へ納品している端末メーカー

(出典:2013年6月30日時点 各社サイトより) 欧米を中心に海外の通信事業者への端末メーカーの納品状況を見ても、もはや新たに入り込む余地は大きくない。Apple、サムスンといったグローバルメーカーが既に納品しており、一定の販売実績を上げている。この中に日本メーカーが新たに入り込むことは難しいだろう。さらに海外の多くの国では、これら通信事業者が扱っている端末の他にユーザーは中古品端末を購入したり、SIMフリーの端末も大量に市場に流通している。 新OSの搭載はどうだろうか?現在のスマートフォン市場はAndroid OSとiOSの2つで90%以上を占めている。最近ではそのスマートフォンOS市場に新たなOSとして「Firefox OS」、「Ubuntu Phone OS」、「Sailfish OS」、「TIZEN」などが登場している。2013年7月には中国ZTE製「ZTE Open」が、スペインTelefonicaから2年契約付きで69ユーロ(約8,980円)で発売される。従来のスマートフォンと比べると安価である。 このように新たな差別化と市場を求めて新OSを搭載した端末の開発という選択肢もあるかもしれない。しかし、新OSを搭載した端末を開発、試験を行い販売するのは相当の人的、技術的リソースを要することになることから、資金的に余裕のある端末メーカーでないと相当に厳しい。また新OSがどの程度市場に受け入れられるか未知数である。スマートフォンは従来の携帯電話機のように製造して販売すれば市場が受け入れてくれるというものではない。そのOS上でどのような機能を搭載しているのか、どのようなアプリケーションが動くのか、ユーザー・エクスペリエンスは良いのかが重要になる。現時点ではまだどうなるのか不明な点が多い新OSでスマートフォンを開発することは「博打」に近いリスクを背負うことになるだろう。日本の端末メーカーでこの新OS市場に参入するのは相当な覚悟が必要になるのではないだろうか。さらに新OSで、どこの市場向けに製品を供給するかも重要になってくる。「Firefox」は新興国市場向けを売りにした端末である。「Firefox OS」は、MozillaのオープンモバイルOS「Boot to Gecko(B2G)」をベースとした完全にオープンソースなモバイルOSであるため端末開発を行うメーカーのコスト構造からすると効率的なOSではある。ZTEの他、ソニー、Alcatel Mobile Phones(中国TCL Communication TechnologyとフランスAlcatel-Lucentの合弁企業)、中国Huawei、韓国LG、台湾Foxconn Technology Groupが製造を発表しており、日本ではKDDIが発売する予定だ。一方で新興国では中古端末が大量に市場に出回っている。さらにインド、中国、インドネシア、アフリカ諸国においても地場メーカーが廉価なスマートフォンを供給していることから、中国ZTE製「ZTE Open」の69ユーロは新興国では決して安価とは言えない。この市場にブランド力も販売網も持たない日本メーカーが同等の価格で入り込むことは容易ではない。 法人向け市場は有望な市場なのか?ドコモへのスマートフォン供給を見送ることが報じられたパナソニックだが、海外市場と並んで国内法人向け市場には注力すると報じられている。それでは法人向け市場はどうなのだろうか?法人市場で求められる端末のスペックとしては、以下が考えられる。

しかし、現在では多くの端末で上記条件に対応しているようになっている。法人で利用するのも個人向け市場も端末のスペックとして大差はない。法人向けでは、業務で使う専用のアプリケーションが搭載されているといったアプリケーション側で差がつくものであって、端末(ハードウェア)で差はあまりつかない。特に最近ではBYOD(Bring Your Own Device)と称される「個人のスマートフォンやタブレットを業務で使う」という使われ方も登場している。法人市場向けとして特化しているものとしては「M2Mのモジュール開発」やサーバやシステムと連携した「システムソリューション」や「法人向けアプリケーション」の開発、「法人向けアプリケーションを搭載したタブレット」の提供なども考えられる。このように法人市場だけに特化した端末も一部では存在するが、基本的に法人向け市場と言っても、消費者向けに提供している端末とハードウェアの点では大差はない。法人市場での差別化はアプリケーションなのだ。この点から、ハードウェアを提供している端末メーカーが法人市場で勝負をする際には法人向けアプリケーションも開発して端末とセットで提供するといった工夫が求められる。さらにはシステム・ソリューションや運用保守も提供することによって付加価値が付けられる可能性が高い。このような市場で優位に立てると日本のメーカーも差別化することができるかもしれない。 「数を追わない戦略」全世界での大量の出荷台数で量を追求する勝負から、ニッチではあるが質で勝負し利益を上げることができるようになれば、端末のハードウェアやソフトウェアの品質は非常に高い製品を開発する日本メーカーであれば市場においてプレゼンスを獲得することができるかもしれない。現在、日本の端末メーカーに求められているのは「数を追わない戦略」なのかもしれない。現状を鑑みても日本国内、世界市場で「数」で勝負をするのは非常に厳しい。数を追わなくとも利益を出せる仕組みを作った端末メーカーはこれから日本でも海外でも生存していくことができるだろう。 もちろん製造を中止する、すなわち市場から撤退するという選択肢もあり得る。数年後、日本市場でも世界市場においても日本の端末メーカーは名前が無くなっているかもしれない。日本の端末メーカーの高い技術力を活かして「数」でなく「質」で勝負し市場で生き残れるのか、注目が必要である。 佐藤 仁 |

| ▲このページのトップへ

|

| InfoComニューズレター |

| Copyright© 情報通信総合研究所. 当サイト内に掲載されたすべての内容について、無断転載、複製、複写、盗用を禁じます。 InfoComニューズレターを書籍・雑誌等でご紹介いただく場合は、あらかじめ編集室へご連絡ください。 |