リアル店舗の省力化/無人化の動向と今後の展望(II)

人手不足感の強まりと低い労働生産性

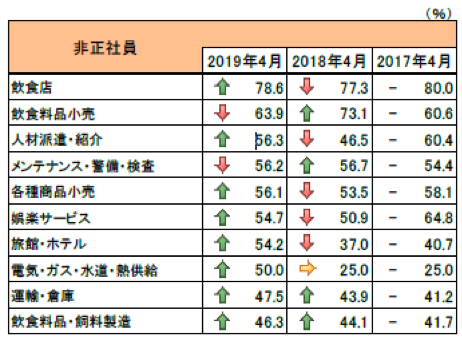

帝国データバンクの「人手不足に対する企業の動向調査」(2019年5月23日)[1]によると、正社員が不足している企業は50.3%で1年前(2018 年4月)から1.1ポイント増加し、4月としては過去最高を更新した。非正社員では企業の31.8%で人手が不足している(1年前比0.3ポイント減)。とりわけ、業種別では「飲食店」の78.6%が「不足」していると感じており、依然として高水準となっている。続いて、「飲食料品小売」「人材派遣・紹介」「娯楽サービス」「旅館・ホテル」などが上位に挙がっており(表1)、これらサービス業の人手不足感は解消されていない。

【表1】従業員が「不足」している上位10 業種

(出典:帝国データバンクの「人手不足に対する企業の動向調査」(2019年5月23日))

人手不足を課題感としてもつ国内の産業の労働生産性の水準はどの程度なのであろうか。

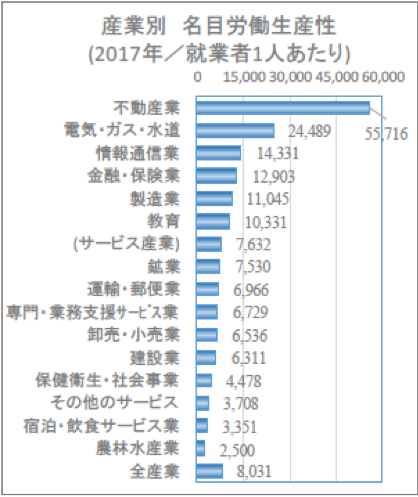

日本生産性本部「主要産業の労働生産性水準」[2]によると2017年の産業別名目労働生産性(2017年/就業者1人あたり)について、宿泊・飲食サービス業は335万円と、不動産業5,571万円、製造業1,105万円、専門・業務支援サービス業673万円、運輸・郵便業697万円と比べてもかなり低い水準にある(表2)。

【表2】産業別 名目労働生産性(2017年/就業者1人あたり)

(出典:日本生産性本部)

人手不足感が解消されていない業種で労働生産性が低いということは、人手不足の解消のため従来の業務遂行の方法のまま人員を増加すると、人員増に伴い人件費が増加し、さらなる労働生産性の低下にもつながりかねない。

このような状況下で、国内でも小売業等での省力化/無人化の取り組みが行われている。本稿では、「リアル店舗の無人化の動向と今後の展望」(本誌2018年10月号)の第2弾として、国内のリアル店舗の省力化/無人化の最近の取り組みの動向を取り上げ、今後の国内動向を展望する。

国内のこれまでの省力化/無人化の動向

2018年上期時点での国内の主な動向としては下記のとおりである。

- スーパー、コンビニの一部の事業者(地方や中堅規模の事業者)で、人件費削減や売上高増加を狙いとして省力化/無人化の取り組みを推進

- EC事業者が、販売機会の増加や、顧客の満足度向上、誘客効果の獲得に向け、省力化店舗を開始

- 飲食店、ホテル、レンタカー、スポーツジム、シェアオフィス、旅行業等のサービス業での省力化や、銀行の店舗での省力化の取り組みを推進

国内の最近の省力化/無人化の動向

国内において、上記以外に見られる新たな主な動向としては下記が挙げられる。

- コンビニ大手の店舗の省力化の推進

- 駅のキオスクの無人化の実証実験開始

- 通信事業者による新たなソリューション提案としての店舗の無人化等の取り組み

- 飲料メーカーによる無人コンビニへの出資

推進事業者の拡がり(一部事業者から、大手のコンビニまで)、無人化の場所の拡がり(小規模コンビニから、駅のキオスクまで)、ソリューション提供事業者の拡がり(ICTベンダーからキャリアまで)、新たな業種(自動販売機を主な販路とする飲料メーカー)の参入が起きている。

加えて、省力化を推進する上で重要となるキャッシュレス化について、政府が施策として推進している点が挙げられる。

次に、これらの動向の概要やその背景、狙いを見ていく。

コンビニ大手の省力化・収益向上に向けた取り組み

大手コンビニ各社は、加盟店支援のための「行動計画」を2019年4月に発表した。経済産業省が加盟店に対して行った実態調査(「コンビニ調査 2018」(2019年3月))[3]を踏まえ今後の取り組みを行動計画として取りまとめるように各社へ指示したことが背景にある。この実態調査では、営業時間の長さに加えて、業務内容の複雑化などにより加盟店での従業員の確保が困難となっており、人手不足が深刻化していることや、加盟店オーナーの高齢化を背景に24時間営業等で休みが取れないこと等を要因としたオーナーの満足度の低下が指摘されている。

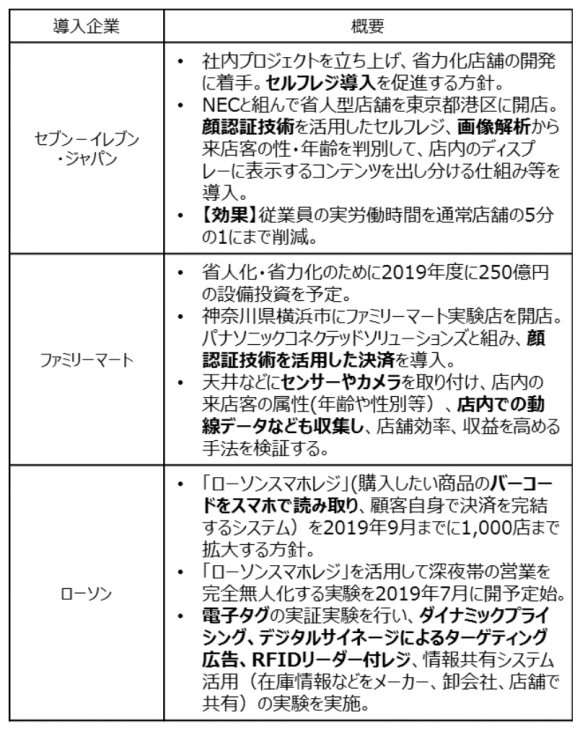

コンビニ各社は、人手不足等の課題に対して今後の行動計画を取りまとめている。省力化を狙いとして、セルフレジの導入や時短営業、店舗スタッフ派遣等の施策を公表しており、店内での導線データの収集・分析やダイナミックプライシング(需給に応じた価格の自動変更)、ターゲティング広告等収益を向上させるための施策が推進されている(表3)。

このように業界が抱える課題への政府の働きかけもある中で省力化に向けた取り組みが本格化している。

【表3】コンビニ大手の取り組み

(出典:公表資料より情報通信総合研究所作成)

駅のキオスクの無人化

JR東日本では、人手不足による人件費の上昇で、地方店舗(キオスク)の採算が課題になっている。店舗は駅や地域にとって必要な機能のため、同社はキオスクの無人化の実証実験に取り組んできた。AIを活用した無人決済店舗の本格的な事業化に向け、子会社のJR東日本スタートアップ社(東京都新宿区)はサインポスト社(東京都中央区、AI無人決済システム「スーパーワンダーレジ」を開発)と、合弁会社の設立を検討する基本合意書を締結している[4]。サインポスト社のシステムは、バーコードやICチップを要せず、

AIと画像認識技術、物体追跡技術で自動決済を可能にする決済手段を提供している[5]。

JR東日本は将来的にはシステムの外販も視野に入れており、グループの新たな収益源の確保を目指している。

キャリア、システム開発事業者による店舗や ホテルの無人化の取り組み

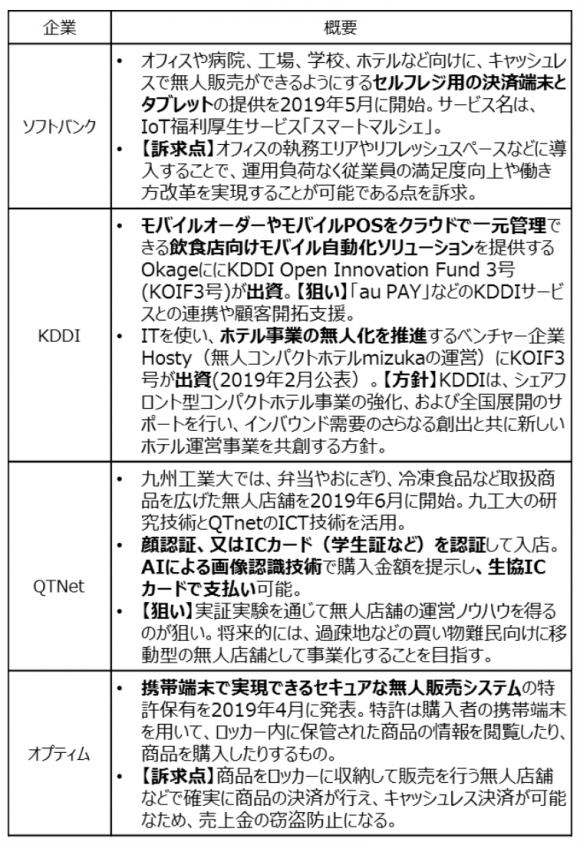

通信キャリアやICT事業者は店舗やホテルの無人化を推進し始めている(表4)。

【表4】キャリア等による無人化の取り組み

(出典:公表資料より情報通信総合研究所作成)

ソフトバンクは、IoT福利厚生サービス「スマートマルシェ」として、キャッシュレスで飲料・お菓子等の無人販売ができるサービスを開始した(図1)。小売業としてではなく、一般企業向け福利厚生サービスの位置づけで提案しており、運用負荷なく従業員の満足度向上や働き方改革の実現が可能である点を訴求している。小売業をターゲットするこれまでの省力化ソリューションとは異なり、より広範囲な一般企業を対象にしている。

【図1】ソフトバンク「スマートマルシェ」

(出典:ソフトバンクIoT福利厚生サービス「スマートマルシェ」https://www.softbank.jp/biz/iot/service/marche/)

一方、KDDIは飲食店向けモバイル自動化ソリューションを提供するOkage[6]にKDDIのファンドを通じて出資した[7]。顧客開拓支援やスマホ決済サービス「au PAY」などとの連携を推進する方針だ。

加えて、ICTを活用してホテルの無人化を推進するHostyにも出資しており[8]、ライフデザイン事業の一つとして訪日外国人向けのインバウンド需要の更なる創出を推進する方針だ。KDDIの推進方法は、ベンチャー企業への出資と顧客開拓支援等であり、ソフトバンクのタブレット端末やスマホ決済サービス「PayPay」対応等の自社での対応とは異なる。

QTNetは大学との連携で無人店舗の実証実験を開始し、過疎地の買い物難民の課題解決につながる移動型無人店舗の事業化を模索している。電力系事業者として地域の課題解決に向けたソリューション提案を進める方向だ。

AI、IoT等の社会実装を推進するオプティムは、携帯端末で実現できるセキュアな無人販売システムの特許の保有とそれによるCtoCマーケットの拡大を掲げており、今後の事業展開動向が注目される。

飲料メーカーによる無人コンビニの取り組み

大手飲料メーカーのダイドーグループホールディングスは2019年4月末、ベンチャー企業「600(ろっぴゃく)」(無人コンビニを展開)との資本業務提携を発表し、600に3億円を出資し(出資比率13%)、加えて、子会社のダイドードリンコが600と業務提携した。ダイドーグループは、自動販売機が販路として国内飲料売上の8割以上と多くを占めているが、その売上が減少していることが、無人コンビニ事業者との提携の背景にある。また、オフィス向けに自販機を提案する上で、自社の自販機と無人コンビニの「セット営業」が他の飲料メーカーとの差異化要因になるとの判断がある。加えて、600が有する、購買データの分析ノウハウを活用し、自販機の品揃え等に活用する方針である。従来国内で非常に普及している自販機を主要販路とする飲料メーカーが、無人コンビニを自社商材の価値向上の手段と位置づけた格好だ。

政府のキャッシュレス化推進

店舗の省力化/無人化においてはその購入プロセスにおいて、決済の省力化が重要となる。

経済産業省は、2019年10月1日の消費税率引き上げに伴い、需要平準化対策として、キャッシュレス対応による生産性向上や消費者の利便性向上の観点も含め、消費税率引き上げ後の一定期間に限り、中小・小規模事業者によるキャッシュレス手段を使ったポイント還元・割引を支援するとしており(キャッシュレス・消費者還元事業として平成31年度予算額2,798億円(新規))、キャッシュレス化を推進する方向にある。同省は成果目標として、当該事業により、2025年までに民間最終消費支出に占めるキャッシュレス決済比率40%を実現することを掲げている。

こうした政府のキャッシュレス化推進は、省力化を後押しすることになる。

米国:Amazonの顧客理解の深化

Amazon.comの食品スーパー「Amazon Go」にはセンサーやカメラを使った決済処理が導入され、レジはない。読み取り機付きのゲートにスマートフォンをかざして入店する方式で、天井に設置されたカメラが、来店客の動きを捉えて購入予定の商品を識別し、アプリをダウンロードした来店客のスマホ上で決済をする。最近ではニューヨークで、現金の支払いもできる有人対応の店舗もできた。

Amazonの狙いは、省力化による人件費の削減ではなく、顧客接点の更なる確保、顧客の理解(顧客行動と購買の詳細データの把握)であり、品揃えや顧客導線等においてより買い物しやすい環境を作っていく方向にある。

中国:EC大手の新たな業態開発

中国では、EC大手のAlibabaや京東集団(JD.com)が生鮮スーパーの事業へ参入し、ネットとリアルを組み合わせた新たな小売事業を展開している。バーコードやQRコードで商品の産地や流通履歴、調理方法など詳細な情報が確認でき、無人レジでスマホの決済アプリで支払いができる。スーパーでは宅配サービスも展開しており、専用アプリで食材を注文すると、食材を袋に詰めて、配送してくれる。一方、一時期出店が加速した、コンテナ型の無人コンビニは、QRコードのスキャンを入店、決済時等に何度も行う煩わしさ、商品の少なさ等もあり一時期の勢いはなくなっている。

モバイル決済サービスや顔認証で決済が完了するシステムを実装した店舗も登場しており、個人を識別することで、個人の購買行動、信用度を捉えたサービスになっている。

まとめ、今後の展望

国内では、既存のリアル店舗事業者の省力化/無人化の取り組みが以前に比べより積極的に推進される方向にあり、同時に企業向けをターゲットにした新たなソリューション提案(入店者が限定された小スペースでの無人店舗)もされている。

日本の状況については、米国、中国と比較すると、米国、中国ではEC事業者による、顧客のロイヤルティの醸成や1人当たり売上高向上に向けた、新たな小売業態の創造を目指した取り組みが行われているが、日本国内では既存の小売事業者による課題解決に向けた取り組みが中心である。

生産性向上は、1.付加価値額を上げる、2.コストを下げる、を推進していくことで実現するが、日本国内の現状の取り組みは主にコスト削減を推進する動きであり、米国、中国の事例は付加価値向上を追及する動きである。こうした取り組みの違いが小売業の情報化にどのような意味をもたらすのか、その動向が注目される。

国内でも、顧客データを活用して店舗の効率性や収益向上を推進する取り組みが昨年に比べ行われている方向にあるが、それが店舗単位、事業者単位での効果をもたらすのか、それともサプライチェーンの効率化、フードロスの削減等産業全体にプラスの影響をもたらす動きにつながっていくのか、その動向からは目が離せない。

国内の省力化/無人化の動向として、飲食サービス業については、スマートフォンによる注文・決済や、ロボットのいるカフェがでてきているが、まだその取り組み事例は多くはない。冒頭に取り上げたアンケート調査では人手不足への課題感は他業種に比べ高い。今後は飲食サービス業でも、省力化の取り組みがより積極化されることが想定される。

[1]帝国データバンク「人手不足に対する企業の動向調査(2019年4月)」(2019年5月23日)

調査期間は2019 年4月15~30 日、調査対象は全国2 万3,174 社で、有効回答企業数は9,775 社(回答率42.2%)

https://www.tdb.co.jp/report/watching/press/p190506.html

[2]日本生産性本部「主要産業の労働生産性水準」

https://www.jpc-net.jp/jamp/data/JAMP03.pdf

「生産性データベース(JAMP)」

https://www.jpc-net.jp/jamp/

[3]経済産業省 消費・流通政策課「コンビニ調査 2018」(2019年3月)

調査対象は(一社)日本フランチャイズチェーン協会加盟8社の加盟店オーナー。

対象者数・回答数は約30, 757人に対し11,307の回答(回答率37%)

調査時期は2018年12月~2019年3月24日。

https://www.meti.go.jp/policy/economy/distribution/franchise2018.html

https://www.meti.go.jp/policy/economy/distribution/convenience20190326.pdf

[4]JR東日本スタートアップ「JR東日本スタートアップとサインポストAI無人決済店舗事業を実現する合弁会社設立の検討を開始」(2019年2月21日)

https://prtimes.jp/main/html/rd/p/000000019.000034286.html

[5]「世界初のAI無人レジでグローバルスタンダードに/サインポスト社長 蒲原 寧」企業家倶楽部2019年6月号フォーカスチャレンジングカンパニー(2019年5月30日)https://kigyoka.com/news/magazine/magazine_20190530.html

[6]モバイルオーダーやモバイルPOSをクラウドで一元管理できる飲食店向けモバイル自動化ソリューション「Okageシリーズ」を提供。

https://okagekk.com/

[7]https://news.kddi.com/kddi/corporate/newsrelease/

2019/05/16/3767.html

[8]https://news.kddi.com/kddi/corporate/

newsrelease/2019/02/07/3592.html

※この記事は会員サービス「InfoCom T&S」より一部無料で公開しているものです。

調査研究、委託調査等に関するご相談やICRのサービスに関するご質問などお気軽にお問い合わせください。

ICTに関わる調査研究のご依頼はこちら関連キーワード

手嶋 彩子の記事

関連記事

InfoCom T&S World Trend Report 年月別レポート一覧

ランキング

- 最新

- 週間

- 月間

- 総合