海外放送・メディア市場概況 ~視聴者動向と動画配信サービスから考察する米国・英国メディア市場トレンド

新型コロナウイルス感染症はメディア産業にも様々な影響を与えている。国内においては、在宅時間の増加により、若年層を中心に視聴者のネット動画への接触が増え、コロナ禍が視聴者のデジタルシフトを加速させているが、米国や英国においても同様の影響が見られる。

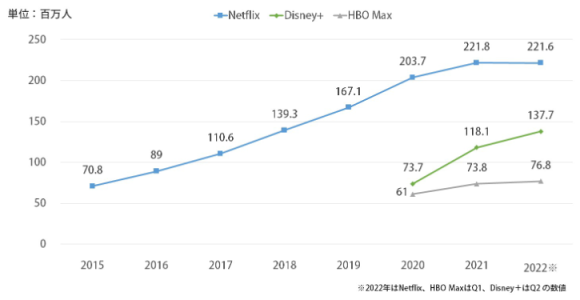

動画配信サービス市場に関しては、2022年4月のNetflixの決算発表後、同社のストリーミングサービス契約者数減少のニュースが世界中で報じられ、大きなインパクトを残した。Netflixがストリーミング事業を開始した2007年以降、同社のストリーミングサービス契約者数は増加を続けてきたが、近年、特に米国においては契約者数の増加スピードが鈍化している。また、Disney+やHBO Maxなど、コンテンツ力のある新たなサービスの出現や視聴中に差し挟む広告により収益をあげ、無料でコンテンツを配信するAVOD(Advertising VOD)の台頭など、米国の動画配信サービスを取り巻く市場環境は大きく変化しつつある。

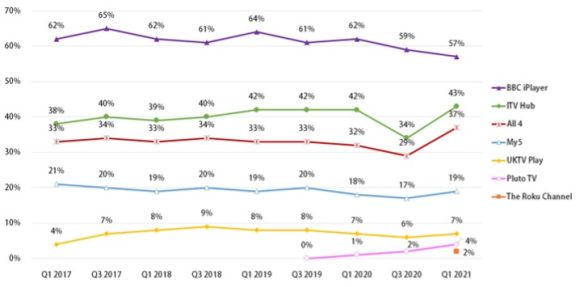

英国においても、SVOD(Subscription VOD)の利用がコロナ禍で大きく増加している一方で、英国特有の放送局VODサービスであるBVOD(Broadcaster VOD)[1]はそれほどコロナ禍の追い風を受けていないように見える。また、2020年以降、米国のAVODが英国に進出し始めており、今後、英国の動画配信サービス市場にもその影響が及ぶものと考えられる。

本稿では米国と英国における、視聴者のメディア接触や動画配信サービス市場動向の現状を明らかにし、両国におけるメディア市場のトレンドやその変化について解説する。

米国における視聴者のメディア接触動向

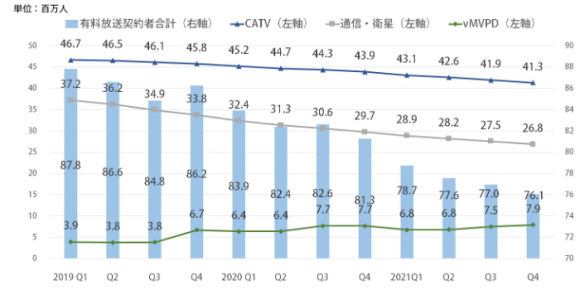

まずは米国における視聴者のメディア接触動向について解説する。米国ではNetflixがストリーミングサービスを開始した2007年以降、有料放送契約者数が減少する、いわゆるコードカッティングが進行している。コロナ禍以降もその傾向は変わらず、レガシー系の有料放送事業者(ケーブル・衛星・通信)が契約者数を減少させる一方で、vMVPD(virtual Multichannel Video Programming Distributor)[2]の契約者数は増加している(図1)。有料放送契約者数が減少する背景には、サービスの値上げや、安価なストリーミングサービスの出現がある。また、vMVPDが従来の有料放送サービスより安価であることも理由の一つである。英国の調査会社OMDIAによると、2021年の米国におけるvMVPDの平均月額料金が$58.89であるのに対して、従来の有料放送(ケーブル・衛星・通信)は$99.44であり[3]、ケーブルや衛星TVよりも安価なvMVPDに乗り換えるユーザーが一定数いると考えられる。

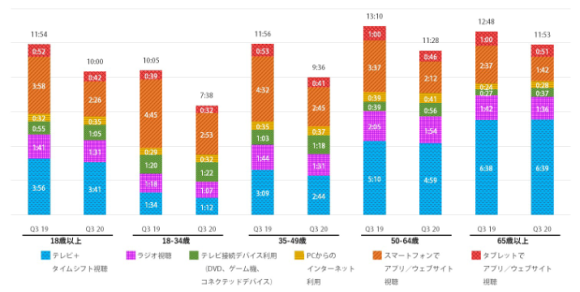

視聴者のメディア接触においては、若年層において特にデジタル・モバイルシフトが進んでいる(図2)。米国の18~34歳の1日当たりのメディア利用時間に注目すると、2020年第3四半期時点において、テレビライブ+タイムシフト視聴時間が1時間12分となっている一方で、PC・スマートフォン(以下、「スマホ」)・タブレットなどのパーソナルデバイスによるメディア接触はテレビライブ視聴時間の3倍以上の3時間54分であった[4]。逆に50歳以上においては、パーソナルデバイスへの接触をテレビへの接触時間が上回る結果となっている。日本国内の視聴者動向と同様に、米国においても若年層を中心にメディア接触のデジタルシフトが進んでいると言える。また、その他のコロナ禍における視聴者のメディア接触傾向の変化としては、テレビ接続デバイス(ゲーム機やコネクテッドデバイスなど)の利用時間が全年代で増加していることが挙げられ、テレビ上でのコンテンツ消費が増えていることが見てとれる。

英国における視聴者のメディア接触動向

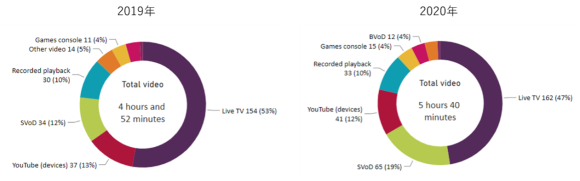

英国においては、コロナ禍で動画コンテンツ全体の視聴時間が伸びている。2019年に4時間52分だった1日の動画コンテンツ視聴時間は、2020年に5時間40分(前年比48分増)となっている。増加した48分のうち、SVODの視聴時間が31分と大部分を占めており、コロナ禍以前と比較して、SVODの視聴時間が特に大きく伸びている。また、2019年においては、ライブTV視聴時間が全視聴時間の53%を占めていたが、2020年には47%になり、全視聴時間に占めるネット動画視聴時間の比率が上がっている(図3)。

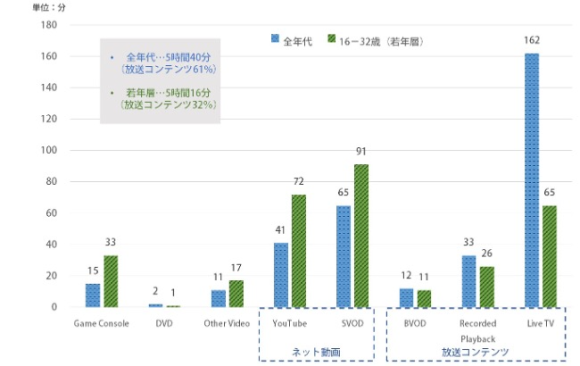

次に年代別の動画コンテンツ視聴時間に着目する。若年層(16~32歳)はSVODの視聴時間が91分で最も長く、次にYouTubeの72分が続いている。SVODとYouTubeの視聴時間の合計は163分で、若年層の総視聴時間(5時間16分)の51%を占めている一方、ライブTV視聴は65分で、放送コンテンツへの接触時間(ライブTV・録画・BVOD[5])も総視聴時間の32%にとどまる。また、若年層においてはゲームコンソールによる動画コンテンツ視聴時間も全年代と比較して長くなっていることも特徴と言える。

全年代においては、ライブTV視聴が最も長く、162分となっており、若年層のSVOD+YouTubeの視聴時間と同程度の長さとなっている(図4)。また、SVODやYouTubeの視聴時間は若年層よりも短いが、ライブTV視聴に次いで長くなっている。英国においても米国や日本と同様に、若年層においてネット動画などへの接触が増えており、デジタルシフトが進んでいると考えられる。

米国SVODは米国内での契約者数増加速度が鈍化、Disney+はローカルコンテンツに注力

ここからは米国SVODサービスの動向について解説する。Netflixがネット配信事業を開始した2007年以降、SVOD利用者数は右肩上がりで増加し、グローバル規模での契約者数も増加傾向にあった。しかし、VODサービスの乱立や、月額料金の値上げなどにより、北米地域では契約者数の減少が目立ってきた。特にNetflixにおいてその傾向は顕著で、2022年第1四半期にはグローバル規模での契約者数がここ十数年で初めて減少したが、これは北米地域での契約者数減少が響いたものとみられる(図5)。HBO Maxにおいても2021年第3四半期に、Amazon Prime Video Channelからの離脱が影響し、米国内での契約者数が減少した[6]。

そうした中、SVOD各社はオリジナルコンテンツ制作により他プラットフォームとサービスの差別化を図っており、Disney+は特にその傾向が強い。Disney+が提供するコンテンツの中でもMarvel作品は特に人気が高いが、The Walt DisneyはMarvelの映画作品とDisney+で独占配信するMarvelのオリジナルドラマシリーズの物語を関連づけることで、これまでMarvelの映画作品を視聴してきたユーザーをDisney+に取り込もうとしている。また、Disney+は2021年2月(日本では2021年10月)に新たなコンテンツブランド「STAR」を投入し、コンテンツの独占配信や充実化を図っている。それまでDisney+のコンテンツブランドは「Disney」「Pixer」「Marvel」「Star Wars」「National Geographic」の4つだったが、そこに新たにSTARが加わった。同ブランドで配信するコンテンツは大人向けで、『タイタニック』や『エイリアン』などが含まれる。さらに人気海外ドラマ『ウォーキングデッド』の最終シーズンを日本最速で独占配信するなど、新たな顧客層の獲得に向けて動いている。加えて、Netflix がローカルコンテンツの提供に力を入れるように、Disney+にも同様の動きが見られる。Disney+は特にアジア太平洋地域(APAC)のコンテンツの入手に力を入れており、STARブランド初となる日本のドラマとして『TOKYO MER~走る緊急救命室~』を配信している。

米国のSVODは広告付きプランを導入

近年の米国SVODの動向として挙げられるのが、広告付きプランの導入である(表1)。Paramount Globalが提供するParamount+やComcastのPeacock、Waner Bros. DiscoveryのDiscovery+などはサービス開始時から広告付きプランを導入しているが、2020年5月に米国でサービスを開始したHBO Maxもサービス開始から1年2カ月後の2021年7月に広告付きの低価格プランを導入している。米AT&T(WarnerMediaの前親会社)は2022年4月に、HBO Maxの広告付きプランによる後押しを受け、特にグローバルにおける契約者数が増えており、ストリーミング収益の増加につながっていると述べた。Disney+においても、2022年末に米国で、2023年内に世界で広告付きプランを導入する計画だ。これらのサービスで広告による低価格プランを顧客に訴求し、米国内はもちろん、グローバル規模で新たな契約者を増やしていくつもりだ。

【表1】広告付きプランを導入する米国主要SVOD

(出典:公開情報をもとに筆者作成)

Netflixの契約者減少と新たなマネタイズ手法

次にSVODの中でも存在感を放つNetflix の近年の戦略や動向を見ていく。同社はローカルコンテンツの制作による他プラットフォームとの差別化に注力しており、韓国ドラマなどは最近の人気コンテンツとなっている。また、2021年以降、ゲーム事業への参入やフランスでのNetflix Direct(Netflix コンテンツのリニア配信)の実験などを行っており、契約者獲得や既存顧客のリテンションに向けて取り組みを進めている。

2022年4月には、Netflixが契約者数を減らしたことにより同社の株価が暴落したことが大きく報道された。Netflixの契約者数減少の要因はいくつかあるが、まずは料金の値上げが大きな要因の一つとみられている。同社は2022年1月に米国において各プランの値上げを実施した(日本国内の価格は据え置き)。これによりベーシックプランが8.99ドルから9.99ドル、スタンダードプランが13.99ドルから15.99ドル、プレミアムプランが17.99ドルから19.99ドルへと値上げされており、これが原因で米国内での契約者数が減少したと考えられる。

また、同社を悩ませる課題の一つにアカウントシェアが挙げられる。2022年第1四半期決算でNetflixは世帯を超えてアカウントをシェアする契約者が世界で1億人を超えており、アカウントシェアへの対策が、同社の収益を拡大させることにつながると述べた。Netflixでは、1つのアカウントに対して、無料で最大5つのプロフィールを作ることができ、世帯内での共有を想定した仕組みとなっているが、これに対して世帯外のメンバーアカウントを追加するアカウントシェアが広がっているのだ。Netflixはアカウントシェアへの対策を講じる動きを見せており、2022年5月からチリ、コスタリカ、ペルーの3カ国で、世帯外のメンバーを有料でアカウントに追加する機能をテストしている。同機能において、ユーザーは1人当たり日本円で300~360円程度を追加で支払えば、世帯外のメンバープロフィールをアカウントに追加することができる。執筆時点においては同機能に強制力はなく、ユーザーが任意で登録するものとなっている。

Netflixはこれまで広告付きプランの導入には否定的な態度をとってきたが、契約者数減少やアカウントシェアによる収益への影響などを背景に、広告ビジネスに取り組む可能性を示唆している。2022年第1四半期決算発表で同社CEOのHastings氏は、他社の広告付きプラン導入の取り組みを引き合いに出し、Netflixにおいても今後広告付きの低価格プランを導入する可能性があることを述べている。また、ニューヨークタイムズもNetflixが2022年内に広告付きプランを導入する計画であるといった趣旨の報道をしており[7]、今後何らかの動きがあるとみられている。OTTサービス[8]において、米国ではAVODなど広告によるビジネスが拡大を見せているが、その波がSVODにも波及し始めている。米国SVODは日本国内でもサービスを提供しているため、今後、日本国内の動画配信サービス市場への影響も出てくるだろう。

米国AVODの成長と欧州・南米地域へのサービスのスケール

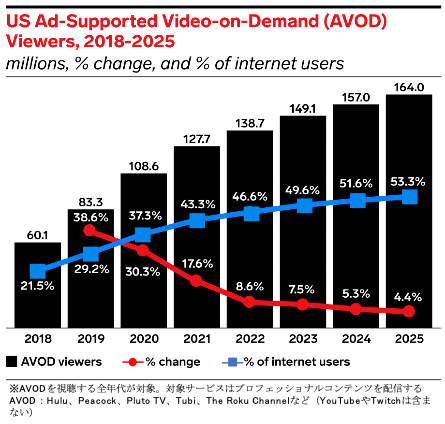

米国ではNetflixに見られるようにSVODの契約者数増加スピードが鈍化している一方で、AVODの利用者数が増えている。米調査会社のeMarketerによると、米国におけるAVOD視聴者数(YouTubeやTwitchは除く)は2018年以降大きく増加しており、2021年時点で、1億2,700万人以上の視聴者がいると予測され、その数は今後も増加するとみられている(図6)。

【図6】米国AVOD視聴者数予測(2018~2025年)

(出典:eMarketer(2021年10月12日)をもとに筆者作成)

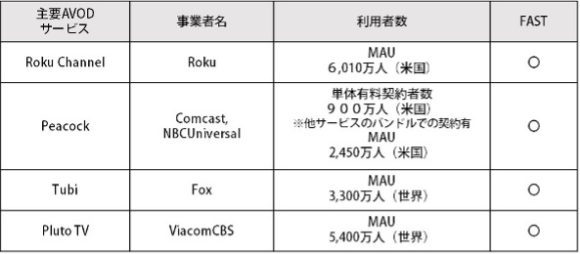

米国の主要AVODとしてはPeacockやThe Roku Channelなどが挙げられるが、いずれのサービスにおいてもリニア配信であるFAST(Free Ad Supported Streaming TV)[9]が提供されている(表2)。SVODも含めVODサービスは乱立状態にあるが、各AVODプラットフォームも他サービスとの差別化のために、オリジナルコンテンツの制作に注力している。特に2019年以降その動きは強まっており、Rokuがオリジナルコンテンツを配信するRoku Originalは同社が配信するチャンネルの中でも高い人気を誇る。また、PeacockやTubiにおいてもオリジナルドラマシリーズなどが配信されている。

【表2】米国主要AVODサービス

(出典:公開情報をもとに筆者作成)

米国AVODサービスの特徴として、米国外でのサービスの提供も挙げられ、特に2020年以降、南米や欧州にサービスをスケールする動きが目立つ。The Roku Channelは2020年4月から英国でサービスを提供しており、2021年にはドイツにも進出している。Peacockは2021年に英国とアイルランド(SkyとNowからアクセス可能)でサービスを開始し、2022年1月にドイツやオーストリアでもサービスを開始した。Tubiにおいては2019年に豪州に進出し、その後ニュージーランド、メキシコでサービスを開始している。執筆時点において、これらのサービスの日本進出は見られないが、海外主要国への進出は続いており、いずれ日本でもサービスを開始すると予測する。

英国の動画配信サービス動向

英国においては冒頭でも述べたようにSVODの利用が増加しているが、2020年以降の米国AVODサービスの英国進出にも注目が必要だ。英国のBVODと英国に進出したPluto TV、The Roku Channelの月間ユーザーリーチを見ると、米AVODのユーザーリーチは、サービス開始して間もないということもありそれほど高くはない(図7)。しかし、米国での人気の高まりや2021年11月から英国市場に参入したPeacockの影響もあり、今後米国AVODの存在感が、英国においても大きくなることが予想される。

また、英国の主要放送局(BBC、ITV、Channel 4、Channel 5)は、共同の見逃し配信サービスの実現に向けて議論を進めており、各局の番組をジャンル毎に、一つのアプリケーション内でまとめる計画があることを英テレグラフ紙が報じている[10]。英国の多くのテレビでは、リニア放送の番組表から見逃し配信対象の番組を選択して視聴できるFreeviewが利用されているが、実際にコンテンツを視聴する際には、各局のネット配信サービスに遷移する仕組みが取られている。したがって、テレグラフ紙が報じている新サービスはこれよりも一歩進んだ協調と言える。このことは、既にTVerで見逃し配信や同時配信の取り組みを進める日本においても、受信料で収益を得るNHKと民放キー局のコンテンツを、どのように、一つのプラットフォーム上に並べるのかなどの点で参考になるだろう。

おわりに

米国や英国において、若年層を中心にデジタルシフトが進んでおり、ネット動画コンテンツ消費が増加している。両国におけるメディアトレンドとしては、VODの人気の高まりが見られ、特に米国ではSVODの広告付きプランの導入やAVODの台頭など、広告型サービスの注目度が高まっている。今後は広告型配信や定額制配信の境界線は薄くなり、SVODにおいても多くのサービスが広告をビジネスに取り入れていくだろう。その点においても動画配信大手Netflixの今後の対応には注目が必要だ。英国においても、近年米国AVODの進出が見られる。今後利用者が増加していき、動画配信サービス市場に何らかの影響を与えると思われるが、その動向は日本に同様のサービスが進出してくる場合においても参考になるだろう。

2022年6月に米国で開催されたStream TV World Showにおいて、The Roku Channel AVODディレクターのHovey氏は、FASTが将来のTV放送を代替するサービスになる可能性や、そのためにはスポーツコンテンツの放送モデルからの脱却が必要であることを述べたが、FASTやAVODにおけるスポーツコンテンツ配信の取り組みについては、既に動きがある。米FoxはTubi上で2022年のワールドカップ全試合を配信することを発表しており、スポーツコンテンツもFASTで配信され始めている。こうした動きを考慮すると、米国では、放送サービスの代替としてFASTでコンテンツが視聴される日も近いのではないだろうか。日本国内でもTVerやAbemaといったAVODの利用が増えているが、それ以上に米国動画配信サービス市場におけるAVODの存在感は大きくなっている。国内外において動画配信サービス市場は大きく変化しており、今後もその動向に注目が必要だ。

[1] 英国放送局が提供する同時配信や見逃し、VODサービスのことを指す。

[2] 仮想多チャンネル配信事業者を意味し、インターネット経由で放送コンテンツをリニア配信する事業者およびサービスのことを指す。主に米国でサービスが提供されている。

[3] https://omdia.tech.informa.com/pr/2022-feb/omdia-research-finds-us-virtual-pay-tv-users-over-index-substantially-in-video-services

[4] 2020年5月にスマートフォンの計測方法の見直しが行われており、図2の2019年Q3のスマートフォンデータは、2020年Q3のスマートフォンデータと統計基準が異なるため単純な比較はできない。

[5] BVODもネット動画の一種だが、ここでは放送コンテンツとして分類。

[6] https://www.hollywoodreporter.com/business/ business-news/hbo-max-subscribers-loss-us-third-quarter-1235032906/

[7] https://www.nytimes.com/2022/05/10/business/ media/netflix-commercials.html

[8] OTT(Over The Top)はインターネットにより動画などのコンテンツを配信するサービス。

[9] 広告で収益を得る、無料のリニア配信ストリーミングTV。主要なサービスはPluto TV、Xumo、Tubi、Peacock、Roku Channelなど。

[10] https://www.telegraph.co.uk/business/2021/09/ 19/broadcasters-race-set-shared-catch-up-service-take-streaming/

※この記事は会員サービス「InfoCom T&S」より一部抜粋して公開しているものです。

当サイト内に掲載されたすべての内容について、無断転載、複製、複写、盗用を禁じます。InfoComニューズレターを他サイト等でご紹介いただく場合は、あらかじめ編集室へご連絡ください。また、引用される場合は必ず出所の明示をお願いいたします。

調査研究、委託調査等に関するご相談やICRのサービスに関するご質問などお気軽にお問い合わせください。

ICTに関わる調査研究のご依頼はこちら関連キーワード

船津 宏輝(退職済み)の記事

関連記事

-

AIとマーケティング

- AI・人工知能

- ICR Insight

- WTR No442(2026年2月号)

- 生成AI

-

ICTが変える授業の形 ~複線型授業とICT

- GIGAスクール構想

- ICT利活用

- WTR No442(2026年2月号)

- 教育

- 日本

-

世界の街角から:真夏の海に浮かぶ"立体都市" ~長崎・軍艦島、半世紀後の生活の輪郭

- WTR No442(2026年2月号)

- 世界の街角から

- 日本

-

ソブリンAIを巡る各国の動向 ~制度・投資・地域連携に見る多様なアプローチ~

- AI・人工知能

- WTR No442(2026年2月号)

- 生成AI

-

超高齢社会における介護DXの可能性と課題

- DX(デジタルトランスフォーメーション)

- WTR No442(2026年2月号)

- 介護

- 医療

- 日本

- 福祉

InfoCom T&S World Trend Report 年月別レポート一覧

ランキング

- 最新

- 週間

- 月間

- 総合